Comment la monnaie est-elle créée? Surgit-elle du néant comme le prétendent certains? Quel est le lien entre crédit et monnaie? Les citoyens peuvent-ils se réapproprier la monnaie et ses bénéfices (les intérêts)?

Avant de dire ce qu’il en est de la création de la monnaie, il nous faut d’abord comprendre ce qu’est la monnaie. Et ça n’est pas simple car d’espèces sonnantes et trébuchantes, la monnaie est devenue un monstre conceptuel et intangible, difficile à appréhender.

A quoi sert la monnaie?

La monnaie sert d’unité d’échange, de moyen de règlement et de réserve de valeur. Voilà le classique commencement de tout cours d’économie sur le sujet. On a donc besoin de monnaie pour à peu près tout aujourd’hui. La monnaie irrigue ainsi l’économie et son volume doit donc grossièrement correspondre au PIB. Trop peu de masse monétaire par rapport aux besoins de l’économie et la déflation n’est pas loin (baisse des prix et mise en faillite d’entreprises), trop de masse monétaire par rapport aux besoins de l’économie et c’est la surchauffe de l’inflation (beaucoup de biens à acheter et pas assez de numéraire pour les payer, ce qui fait monter les prix).

Bien sûr, dans une économie décroissante, la masse monétaire n’aurait pas besoin de croître comme c’est le cas actuellement.

De quoi est constituée la masse monétaire?

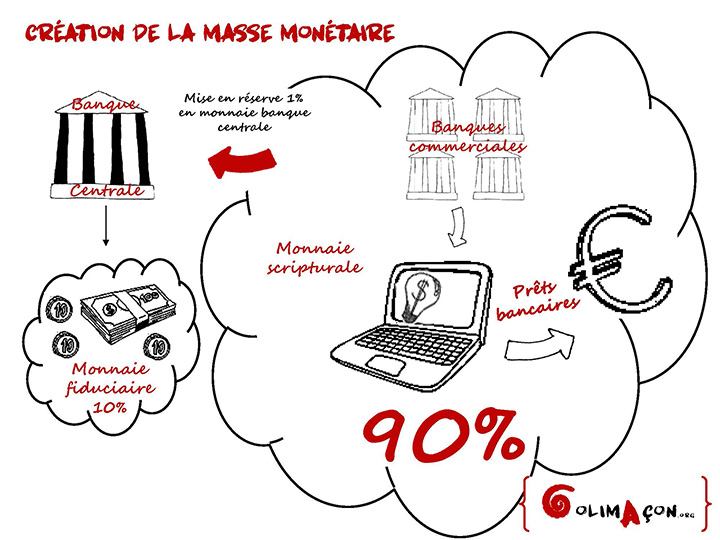

C’est là que se niche la principale incompréhension vis-à-vis de la monnaie. L’essentiel de la masse monétaire n’est plus constituée de pièces et de billets[1] comme c’était le cas par le passé. La grande majorité de la monnaie est en effet « inventée » par les banques lorsqu’elles accordent un prêt[2]. C’est donc bien de l’argent magique, n’en déplaisent à certains!

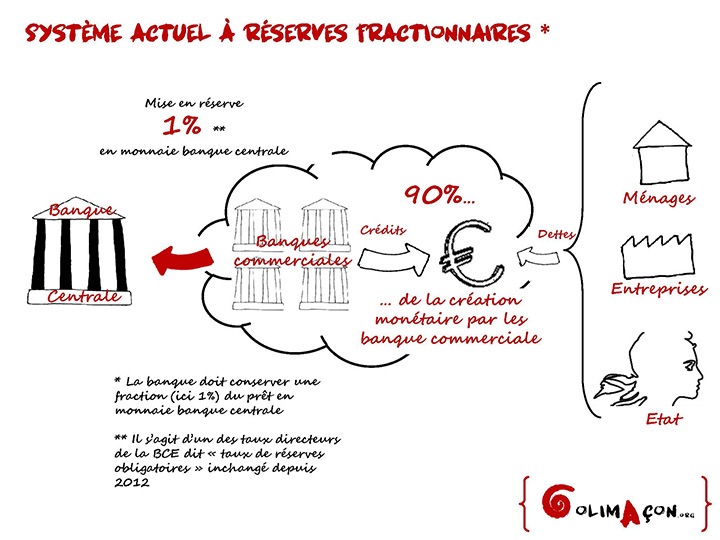

Lorsqu’une banque prête de l’argent à un ménage, une entreprise ou à l’Etat, elle créé donc de la monnaie par un simple jeu d’écriture (d’où le nom de monnaie scripturale). Il ne s’agit pas, contrairement à la croyance répandue du prêt des dépôts qu’elle a en caisse. Non, la contrepartie des crédits est constituée par le « trait de plume du comptable »[3] ou comment faire de l’argent avec un peu d’encre.[4] La banque commerciale doit uniquement détenir 1% du prêt accordé en monnaie banque centrale et 8% de fonds propres d’après les accords de Bâle). On dit que cette monnaie est créée ex-nihilo, du néant. Cet argent prêté par une banque se retrouve en partie en dépôt dans une autre banque, qui peut prêter à son tour (100€ pour 1 € déposé), et ainsi de suite. C’est ce qu’on appelle le multiplicateur de crédit, jusqu’à un théorique 9 640 euros créé à partir d’un dépôt de 100€.

Donc, 90% de notre monnaie est constituée par de la monnaie scripturale créée par les banques commerciales lorsqu’elles accordent un prêt. Notons que cette forme de monnaie a proliférée au 20è siècle avec la bancarisation des ménages et entreprises (leurs économies étant de moins en moins constituées en pièces et billets).

On peut donc parler de la privatisation du droit de battre monnaie (expression inadaptée aujourd’hui car la monnaie ne se limite plus aux pièces). Cette création monétaire connait peu de freins en dehors des quelques règles que nous allons voir plus bas car elle n’est plus convertible en or (à partir de 1914) ou en dollars (à partir de 1971). L’argent n’est donc plus qu’une virtualité qui n’a d’autre valeur que la confiance qu’on lui accorde, répondant à la seule logique de l’offre et de la demande[5].

Le système monétaire et financier actuel de l’économie mondiale repose ainsi sur de gigantesques pyramides de dettes dans un équilibre instable[6].

Comment les banques sont-elles contrôlées?

Dans l’application de ce droit de création de la monnaie scripturale, les banques, véritables démiurges de l’économie sont relativement libres et en grande partie contrôlées par elles-mêmes. Les accords de Bâle dont les premiers ont été conclus en 1988 sous l’égide de la banque des banques (BRI ou Banque des Règlements Internationaux) en rassemblant des gouverneurs de banques centrales, prévoient quelques règles dont la principale porte sur le taux de fonds propres[7] de la banque émettrice du prêt, soit 8% des crédits qu’elle signe avec ses clients (ces normes ont évoluées à plusieurs reprises mais ce dispositif prudentiel en demeure le fondement). Le Comité de Bâle, institution internationale, n’est pourtant investie d’aucun pouvoir de réglementation. Il émet des recommandations généralement reprises dans les réglementations nationales.

On s’aperçoit donc que les règles appliquées sont minimales, que la banque centrale ne contrôle pas vraiment la masse monétaire, et pourtant l’inflation nous parait désormais reléguée dans les livres d’histoire. Cette impression est trompeuse. En effet, la masse monétaire augmente entre 10 et 20% par an mais l’indice de l’inflation ne tient compte que des prix au détail de biens basiques et ceux-ci restent maitrisés (autour de 2%)[8]. L’inflation, dans notre économie du superflu, se concentre donc dans les produits de luxe et autres actifs financiers achetés par les très riches. Il n’est que de voir l’évolution des prix immobiliers dans les grandes villes où celle des œuvres d’art pour s’en convaincre, mais tous les produits financiers (beaucoup moins tangibles) sont aussi l’objet d’une spéculation effrénée.

Pourrait-on aujourd’hui créer de la monnaie (scripturale) avec la banque centrale?

Oui, cela serait possible car si les banques commerciales n’ont pas le droit de se prêter à elles-mêmes, la banque centrale peut le faire. C’est le sens de la proposition faite par certains[9], de supprimer la dette publique détenue par la banque centrale auprès des banques européennes (440 milliards d’euros pour la France en 2020) par une création monétaire ex-nihilo (techniquement, il s’agit de racheter les titres de créances vendues par les banques commerciales à la banque centrale, en créant de toutes pièces de la monnaie banque centrale[10]).

Il est également possible de créer de la monnaie hélicoptère[11], c’est-à-dire une monnaie créée ex-nihilo par la banque centrale et qui ira directement dans la poche des ménages et des entreprises voir des Etats.

Ces deux dispositifs (effacement de la dette publique détenue par la banque centrale et création de monnaie hélicoptère) n’ont jamais jusqu’à présent été mis en œuvre. Mais il s’agirait d’une façon de se réapproprier démocratiquement la création de la monnaie dans un contexte de crise (sanitaire ou autre) nécessitant l’injection de beaucoup de liquidités.

Pourquoi autoriser des banques privées à créer presque toute la monnaie (hors pièces et billets)?

Cet état de fait repose sur une longue évolution historique qui a conduit la monnaie à devenir de moins en moins matérielle et de plus en plus autonome[12].

La justification généralement avancée pour autoriser des acteurs privés à s’octroyer l’essentiel du privilège de création monétaire (90%) a trait au risque d’inflation. Si l’Etat pouvait créer de la monnaie (comme ce fut en partie le cas pour son endettement propre jusqu’aux années 70 en France – voir plus bas), n’abuserait-il pas de ce droit auprès de sa banque centrale? En obligeant l’Etat à vivre comme un emprunteur on fait en sorte qu’il se pose des questions sur le coût de l’emprunt. Cet argument est en outre généralement brandi en rappelant l’expérience d’hyperinflation qu’a connu l’Allemagne de 1921 à 1924 lorsque les achats de nourriture se réglaient en liasses de billets. Le marché serait donc plus responsable que l’Etat…

Par ailleurs, l’inflation c’est la ruine du rentier, c’est-à-dire du possédant, celui dont l’épargne monétaire fond à proportion de l’inflation grignotant son patrimoine.

Certains se sont érigés contre l’obligation faite à l’Etat de recourir aux banques pour contracter des prêts et se voir ainsi prélever un intérêt qu’il n’avait jusqu’alors pas à payer. Ainsi, les intérêts de la dette représenteraient aujourd’hui 45% des recettes nettes de l’Etat[13]. Ce n’était pas le cas en France avant les années 60 ou 70 (la date est sujette à débat en raison d’un empilement de réglementations, de la diversification des outils monétaires, et de la complexité des statuts de la Banque de France). Pour certains, cela remonte aux lois Debré Haberer en 1966-68. Michel Rocard fait remonter ce moment à une loi de 1973 qui a contraint l’Etat à payer des intérêts sur ses emprunts, comme les particuliers. Il affirme dans un entretien de 2012, que sans cette loi, la dette de l’Etat serait de 17% du PNB et non pas 90% (en 2012)[14].

Enfin, la monnaie dette est un corollaire de notre société fondée sur la croissance. Pour se représenter les masses monétaires représentées par les intérêts, 1 g d’or placé à 3,25% d’intérêt à la naissance de Jésus équivaudrait à une masse supérieur à celle de la terre aujourd’hui[15]. On sait comme rappelé dans cet article sur la suppression de la spéculation, que seulement 2% de la monnaie créée sert à financer les échanges de biens et services, alors que les 98% restants sont consacrés à la spéculation ![16] Il en faut donc de plus en plus.

D’autres s’émeuvent de l’asymétrie des rapports entre les banques et l’Etat (donc les citoyens). Ainsi en va-t-il du « Too big to fail » désignant les banques « trop grosses pour permettre leur faillite ». Les « banksters », engrangeraient donc les intérêts lorsque les choses vont bien et se tourneraient vers de l’Etat lorsque les choses se gâtent comme en 2008, profitant ainsi d’une assurance vie gratuite. Pour les ménages, les entreprises, et même les Etats (comme avec la Grèce) le « chacun pour soi » reste pourtant la règle[17].

Que faire pour se réapproprier la monnaie?

Alors comment parvenir à reprendre les rênes de notre monnaie sur le long terme? Faudrait-il nationaliser les banques (comme ce fut le cas pour la majorité (39) des banques françaises de 1982 à 1993 environ)? En tout état de cause, le secteur bancaire n’est pas une industrie comme les autres car son fonctionnement produit des « externalités » qui peuvent être dommageables pour les autres secteurs[18].

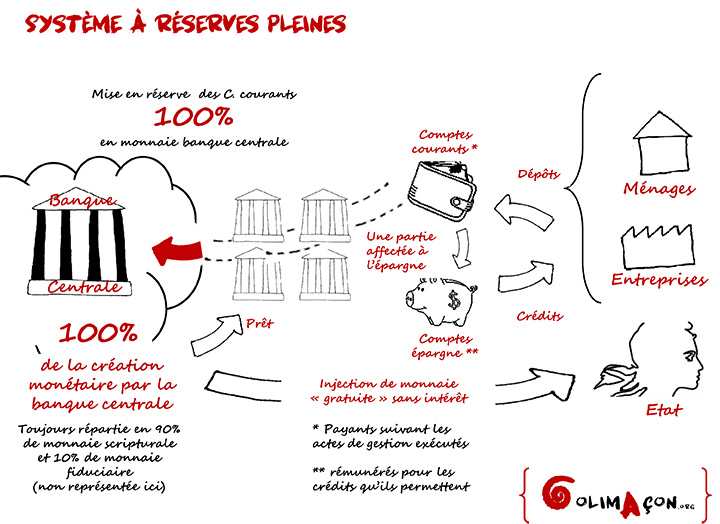

La réforme majeure envisagée dès les années 1930 par des professeurs de l’Université de Chicago, popularisée par l’économiste Irving Fischer dans l’ouvrage « 100% Money« , puis reprise notamment par trois prix Nobel d’économie Milton Friedman, James Tobin et Maurice Allais[19], consiste à retirer le pouvoir de création monétaire aux banques commerciales pour l’attribuer entièrement à la banque centrale[20] (qui doit être contrôlé par l’Etat via sa représentation parlementaire – ou par les citoyens dans le cas d’une démocratie directe).

Ce système est celui des réserves pleines, monnaie pleine ou encore couverture intégrale des prêts par des réserves en « monnaie banque centrale » (soit une couverture de 100% et non plus 1% comme aujourd’hui). Avec ce schéma, les banques ne peuvent prêter que l’argent déposé sur les comptes-épargne[21] garantis par un équivalent en « monnaie de base » ou « monnaie banque centrale » détenue auprès de la Banque Centrale »[22].

Dit autrement, la monnaie serait simplement transférée depuis le compte-courant des particuliers vers le compte que les banques commerciales détiennent à la Banque Centrale, en échange d’une créance des particuliers sur les banques inscrite au compte d’épargne.[23]

Techniquement, la mise en réserve se traduit par l’achat d’actifs aux banques (Proposition de Fisher) ou par le prêt (Propositions de Friedman et Allais notamment)[24]

Loin d’être farfelue, cette proposition a déjà été proposée en Grande-Bretagne et en Suisse[25], sans succès jusqu’à présent.

La conséquence naturelle de 100% Money sera la contraction du système financier lui-même ramené au même niveau que les autres entreprises du secteur privé à qui on ne fournit pas gratuitement leur matière première comme c’est le cas avec les banques. Les banques se recentreront sur leur cœur de métier historique, à savoir la mise en relation d’épargnants et d’emprunteurs, et la transmission des uns aux autres d’argent préalablement existant.

C’est la fin d’un système où se confondaient monnaie et le crédit. Après la transition vers le système 100%, il n’y aurait pas un centime de moins de prêt à l’économie mais les propriétaires de la dette ne seraient pas les mêmes.

Principaux effets attendus de la réforme 100% Money

Moyennant une perturbation minimale voire inexistante de l’économie, les bénéfices seraient les suivants :

1. Mettre fin ou atténuer les immuables cycles destructeurs de boom et de dépression (Fischer)

2. Augmenter les recettes fiscales à hauteur de l’augmentation de la masse monétaire émise annuellement de 3 % à 5 %. On peut donc l’estimer de 60 à 100 milliards d’euro par an pour la France[26].

3. Éliminer les risques de panique bancaire, le fameux « Bank run » ou « ruée sur les guichets » qui apparait dans le système actuel lorsque la confiance s’effrite et que tous les déposants veulent retirer leur argent de la banque car, comme nous l’avons vu, l’essentiel de la monnaie n’existe que dans les livres de comptes de la banque et ne peut pas être mis à disposition sous forme de billets, pièces ou or.

4. Supprimer l’endettement public vis-à-vis de la banque centrale (et réduire la dette publique détenue par des banques étrangères).

5. Réduire la dette privée.

6. Sauvegarder les dépôts afin que même en cas de faillite d’une banque commerciale, les dépôts restent intacts et qu’on puisse en disposer sans la moindre subvention gouvernementale.

Ayant dit tous les

bénéfices d’une réforme 100% Money, reste à comprendre pourquoi, alors qu’elle

est proposée depuis près d’un siècle, elle n’est toujours pas mise en oeuvre. La

réponse semble assez évidente et commune à beaucoup de propositions de bon sens

: parce qu’elle heurte trop d’intérêts particuliers puissants qui se trouvent être

les mêmes que ceux qui dirigent notre démocratie oligarchique. Là encore, la

démocratie directe ou Autogouvernement est le préalable indispensable à la mise

en œuvre d’une telle réforme.

[1] Les billets sont hérités des billets de change inventés au Moyen-Age. Ils représentent un premier saut conceptuel dans l'histoire de l'argent qui passe d'une monnaie marchandise (métal précieux), à la promesse d'un échange dans ce même métal. [2] Les lettres de changes furent inventées au Moyen-Age pour éviter de transporter du numéraire sur des routes peu sures. Un billet payable au porteur permettait donc de se faire remettre les espèces déposées dans une ville, par un autre membre de la corporation (joailliers initialement). Rapidement et pour accroître les profits, des billets furent émis en quantité plus importante que le métal précieux qu'elles représentaient (couverture partielle). [3] Expression attribuée à Milton Friedman [4] Jacques Duboin, Sous-secrétaire d'État au Trésor pendant un mois en 1926 et plus tard promoteur du 100% Money. [5] La monnaie, hier, aujourd'hui et demain par Marc Jutier (2019) [6] Maurice Allais, Prix Nobel d'économie, 1999, "La Crise Mondiale d'Aujourd'hui. Pour de Profondes Réformes des Institutions Financières et Monétaires" [7] Les fonds propres correspondent principalement au capital social de la banque et à ses réserves disponibles. [8] Voir indice Insee à partir de grandes catégories suivies : Alimentation, Produits manufacturés, Énergie, Services, Tabac [9] Une monnaie écologique par Alain Granjean et Nicolas Dufrêne (2020) [10] Entretien de Gaël Giraud dans Thinkeview 24 sept 2020 [11] On appelle cela également le quantitative easing for people (QE4P). Sur une base récurrente, cela peut servir à allouer un revenu universel - pour autant que cela soit souhaitable. Si alloué à l'Etat, cela peut permettre le financement d'investissements publics. [12] Une monnaie écologique par Alain Granjean et Nicolas Dufrêne (2020) [13] La monnaie, hier, aujourd'hui et demain par Marc Jutier (2019) [14] Intervention sur Europe 1 de Michel Rocard le 22 décembre 2012 [15] La monnaie, hier, aujourd'hui et demain par Marc Jutier (2019) [16] Voir TedX Ariane Tichit, docteur en économie [17] La monnaie scripturale n’est garantie que par des entreprises commerciales le plus souvent privées, auxquelles il faut ajouter la garantie des dépôts à hauteur de 100 000 € par compte. Face à une crise bancaire systémique, le fonds serait largement insuffisant (le FGDR ne peut garantir que 34000 comptes) - voir wikipedia Fonds_de_garantie_des_dépôts_et_de_résolution [18] James Tobin cité dans Une « vieille » idée peut-elle sauver l’économie mondiale ? Intervention par Christian GOMEZ de l'Université Blaise Pascal le 9 février 2010 [19] Revue Banque : Rendre le monopole de la création monétaire aux banques centrales ? Par Gaël Giraud Le 25/09/2012 [20] Le transfert à la banque centrale de la responsabilité pour la création de toute nouvelle monnaie scripturale ferait écho au "Bank Charter Act" de 1844 initié au Royaume-Uni puis partout dans le monde, faisant obligation de couvrir les billets de banque émis par la Banque d’Angleterre par une encaisse or. [21] Pour être précis, le terme des dépôts doit être pris en compte. "Les banques de prêts assureraient comme aujourd'hui le négoce des promesses de payer, mais la règle de leur gestion, au contraire de ce qui est pratiqué aujourd'hui, serait que tout prêt d'un terme donné devrait être financé à partir d'un emprunt de terme au moins aussi long. Ainsi au lieu d'emprunter à court terme pour prêter à long terme, elles emprunteraient à long terme pour prêter à plus court terme." L'impôt sur le capital et la réforme monétaire par Maurice Allais 1977 [22] On l'appelle aussi monnaie permanente car elle n'est jamais détruite contrairement à la monnaie d'endettement qui est détruite au fur et à mesure des remboursements d'emprunts. [23] Revue Banque : Rendre le monopole de la création monétaire aux banques centrales ? Par Gaël Giraud Le 25/09/2012 [24] Une « vieille » idée peut-elle sauver l’économie mondiale ? Intervention par Christian GOMEZ de l'Université Blaise Pascal le 9 février 2010 [25] Une proposition de loi a été déposée par Douglas Carswell devant le parlement britannique en 2010. Une votation "Monnaie pleine" en Suisse (2018) a été le plus près d'arriver à imposer cette idée même si la motion n'a recueilli que 24,3 % d'avis favorables pour une participation de 34 % des citoyens Suisses. [26] La monnaie, hier, aujourd'hui et demain par Marc Jutier (2019)

Laisser un commentaire